Директна штета за ЦТП: изјава, услови, поступак

Возач нема право да вози свој аутомобил или мотор без возачке дозволе, документа о регистрацији возила, техничке потврде о инспекцији и осигурања. То је документ са којим се потписује осигуравајуће друштво о обавезном осигурање од одговорности власници возила, или ОСАГО, штите интересе грађана погођених у саобраћајном инциденту, као и њихову имовину. У циљу смањења времена исплате накнаде штете и поједностављења папирологије, у августу 2014. године измијењен је и Закон о осигурању моторних возила. Ове промене су увеле директну процедуру обештећења (ЦИЦ) за обавезно осигурање моторних возила.

Шта је “Систем директних штета”?

Осигурање које покрива насталу имовинску штету по ОСАГО уговорима претходно је обављало осигуравајуће друштво које је политику продало особи одговорној за несрећу. Дошло је до ситуације када је оштећени морао да проведе много времена да би посетио канцеларију осигуравајућег друштва особе која је одговорна за ванредни догађај како би примила осигурање. Услови су промењени 2. августа 2014. године. Од тог датума до данас, оштећена особа на транспортном догађају има законско право да користи услуге осигуравача, који има осигурану цивилну одговорност, и да захтева исплату накнаде за оштећени аутомобил.

ПВУ или Еуропротол?

Увођење директне штете изазвало је конфузију за обичне кориснике ОСАГО-а због њихове сличности. Међутим, разлика у концептима је значајна.

Еуро протокол је документ који је на месту несреће издао један од његових учесника, али све информације у њему су забележене потписима два возача. Овај документ се завршава под условом да износ штете не прелази педесет хиљада рубаља, а ни један од грађана није повређен. Приликом попуњавања Еуропротокол-а полицијски службеници нису позвани на мјесто догађаја.

Директна накнада штете је важећи члан закона, који омогућава осигуранику да оде код свог осигуравача за примање исплате осигурања ЦТП-а у случају ванредног догађаја под условима утврђеним законом.

У случају примјене било којег концепта постоје сличне карактеристике несреће са возилима: људи нису повријеђени и имовина није оштећена.

Главни критеријуми за ПЕС

Не постоји законски документ о директној штети. За квалитативну имплементацију ССП-а побољшани су критерији у Закону “о обавезном осигурању грађанске одговорности власника возила”. Након таквих измјена и допуна, финализирана су “Правила ЦТПЛ” и “Споразум о изравном обештећењу за ЦТПЛ”. У овим документима развијени су основни захтеви за директно покриће губитака осигурања ЦТП, чије присуство ће омогућити да се примени ако:

- догађај саобраћајног саобраћаја догодио се уз учешће два аутомобила (од 25. септембра 2017. године број аутомобила могао би бити већи);

- сви учесници у несрећи имају ОСАГО уговор који важи у вријеме осигураног догађаја;

- оштећена су само возила (живот или здравље грађана, као и друга имовина није повријеђена);

- иницијатор инцидента је јасно дефинисан;

- осигуравачи учесника у инциденту на путу имају важеће дозволе (лиценце).

Када ССП није важећи

Ако околности незгоде нису погодне за барем један од горе наведених критерија, жртве у осигурању неће бити у могућности да поднесу формулар за потраживање директне штете за ЦТП у канцеларији организације са којом је склопљен уговор о моторном возилу. За пријем уплате потребно је контактирати осигуравајућу канцеларију починиоца несреће и поступити по опћеприхваћеним увјетима.

Поред тога, постоје бројни разлози због којих је немогуће добити директну накнаду штете на основу ЦТП-а, и то:

- разјашњење околности инцидента захтева судску интервенцију;

- ванредни инцидент није осмишљен у складу са одобреним поступком;

- не постоји јасан договор између учесника осигураног случаја, и постоје различита стајалишта о питањима плаћања;

- одговорност једног од учесника је осигурана по међународном обавезном осигурању "Зелена карта".

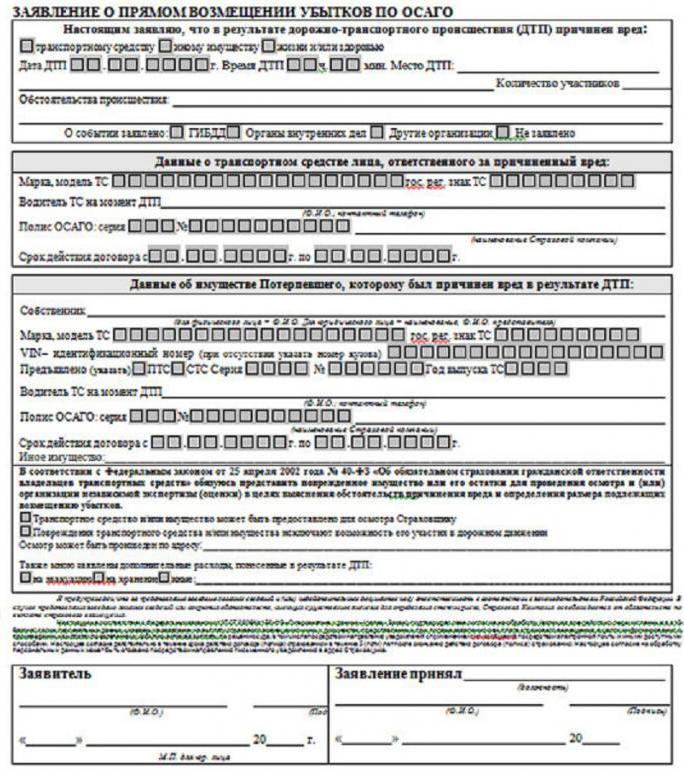

Извршење изјаве о директној штети за ЦТП

Да би се приближио тренутку примања компензације, оштећена страна која је укључена у несрећу прво мора попунити пријавни образац. Облик директне штете за ЦТП може се одштампати са сајта осигуравача или директно у канцеларији осигуравајућег друштва. Уносом података у форми, морате се фокусирати на обавезна поља за попуњавање:

- назив осигуравајућег друштва, који би требало преписивати из уговора аутоцитизена;

- презиме, име и презиме, као и пребивалиште;

- ако се жирант бави папирологијом, онда је потребно унети податке о њему;

- детаљне околности саобраћајне несреће;

- информације о покретачу несреће, његовом возилу;

- одредити колика је штета проузрокована.

Документи потребни за добијање накнаде за осигурање за ПЕС систем

Поред подношења правилно извршене пријаве за директно обештећење ЦТП осигурања, Алфа осигурање, као и друге водеће осигуравајуће компаније, захтијева одређену законодавну листу докумената:

- Нотице оф саобраћајна несрећа. У ту сврху користи се протокол Еуропротокол протокола, који се попуњава и потписује од стране учесника догађаја лично без учешћа полицијских службеника. У случају да је незгода евидентирана од стране полицијског инспектора и сачињен је протокол, уз захтјев се прилаже службена потврда у одобреном обрасцу бр.

- Копије протокола и других докумената који су састављени на месту инцидента у случају ванредног догађаја од стране пристиглих полицајаца.

- Копија документа о регистрацији возила или пуномоћје за вожњу аутомобила.

- Готовинске документе који потврђују чињеницу плаћања услуга вучног возила, стручњака за транспорт, адвоката и других стручњака који су директно укључени у елиминацију и минимизирање посљедица несрећа.

- Овјерена пуномоћ за овјеравање износа осигурања, ако је потребно.

Додатна листа докумената

Основна листа докумената о осигурању ЦТП за осигуравајућа друштва за плаћање може додати:

- копија уговора о осигурању ОСАГО;

- копију документа којим се потврђује лице осигураника, повређеног у несрећи (пасош, возачка дозвола, пасош);

- банковни подаци за пренос износа осигуравајућег покрића губитака на рачун за поравнање погођеног клијента.

Фазе исплате накнаде штете

Поступак за директну надокнаду штете по ЦТП-у предвиђа постепени пролазак докумената, укључујући одбијање или плаћање осигурања: т

- Документација о саобраћајној несрећи (протокол прометне полиције, Еуропротокол).

- Прикупљање и достављање свих докумената уреду организације за осигурање најкасније у року од пет радних дана.

- Одговорни запослени у осигуравајућем друштву, након обраде докумената, или одбијају да изврше уплату или наставе да довршавају плаћање.

- Процјенитељ осигуравајућег друштва прегледава оштећена возила и оцјењује штету. Ако су прелиминарне калкулације потцењене, осигураник има право да изврши независно испитивање. Међутим, трошкове ће платити осигураник.

- Након усаглашавања износа губитка, одштета се преноси на банковни рачун жртве. Уколико се уговарач обавезује да ће обавити рестаураторске радове у одређеној радионици, онда се средства преносе на њен рачун.

- Осигураватељ, који је осигуранику навео накнаду штете, узајамно се обрачунава са осигуравајућим друштвом особе одговорне за несрећу.

Одбијање директне штете

Постоје ситуације када је, према свим расположивим критеријумима, осигуравајуће друштво дужно да наплаћује и плаћа накнаду штете. Међутим, осигуравач шаље осигуравачу званично одбијање директне штете за ЦТП. Разлози због којих се исплата не врши су:

- сличан захтев за исплату упућен је осигуравајућем друштву починиоца;

- обавештење о догађају у друмском саобраћају је попуњено на Еуро-протокол обрасцу, иако су околности захтевале укључивање службеника саобраћајне полиције;

- несрећа се догодила током учешћа на такмичењима, подучавајући како возити, тестирати возило;

- током саобраћајне несреће оштећена су материјална средства, хартије од вредности, антиквитети;

- учесници у саобраћајној несрећи оспоравају степен грешке и околности несреће, што захтијева судску интервенцију;

- кашњење у обавештењу осигуравача о догађају;

- оштећени осигураник захтијева накнаду за моралну штету или губитак могуће добити;

- осигуравалац починиоца није потписао споразум о ССП-у.

Карактеристике директне накнаде штете за обавезно осигурање моторних возила

У случају директне штете, узимају се у обзир неке нијансе. Износ накнаде за осигурање варира у зависности од врсте саобраћајног догађаја. Узимајући у обзир ове разлике, осигуравалац починиоца догађаја ће пренијети износ новца само унутар тих граница. Имајући у виду ефекат таквих правила, сви осигуравачи, странке Споразума о ССП-у, лако се дијеле са малим исплатама. Истовремено, ако је износ штете значајан, онда од свог осигуравајућег друштва можете очекивати да подцјењује износ настале штете.

Шта учинити ако осигураватељ одбије да уђе у ССП

Добијање одбијања директне надокнаде за губитак од вашег осигуравајућег друштва није разлог да се одбије примање уплате. Да бисте то урадили, контактирајте осигуравајуће друштво одговорно за несрећу. У овом случају, процес ће трајати мало времена, али постоји велика шанса да се добије исплата осигурања од страног осигуравача.

Треба имати на уму да сва документа која су потребна за плаћање треба да буду завршена у складу са правилима и околностима инцидента. Лажне информације ће довести не само до одлагања плаћања, већ и до потпуног одбијања плаћања одштете.

Ко има право на ССП

Узимајући у обзир недавне измјене у Федералном закону (ФЗ) „О ОСАГО“, директна накнада штете се врши и на оштећеном осигуранику и власнику уговора о осигурању моторних возила. Не само власник возила, који је унет у листу података, већ и возач који законито вози возило: пуномоћје за аутомобил, унесено у актуелну политику, може дати поруку о несрећи и попуњавању образаца на ПВУ.

Опције плаћања осигурања

Постојећи услови за директно обештећење обавезног осигурања од одговорности за моторна возила дају двије могућности за осигурање осигурања за покриће насталих губитака: монетарне и стварне. Од маја 2017. године, систем монетарног осигурања је престао да буде главни облик. Сада су осигуравајућа друштва дужна да осигураницима понуде поправак оштећеног аутомобила у унапријед договореној радионици за поправку аутомобила. У том случају, осигураватељ мора поправити осигурано возило не дуже од тридесет дана на сервисној станици, која се налази не више од 50 километара од пребивалишта осигураника или мјеста несреће. Препоручена сервисна станица мора да гарантује квалитет рада пола године, а за лакирање и рад каросерије најмање годину дана.

Ако осигуравајуће друштво не може осигурати испуњење свих ових увјета, осигураник има право тражити новчану накнаду за претрпљену штету. Износ накнаде осигурања се пребацује на банковни детаљи наведено у апликацији за ПВУ.

Имајући у виду потешкоће у осигурању осигурања за обавезно осигурање треће стране, власници аутомобила би требали бити свјесни постојања добровољног осигурања возила.