Кредитна писма - који је то једноставан језик? Акредитив: врсте, обрасци и схеме

Акредитиви су инструкције банке која плаћа банци корисници да изврше уплате физичким или правним лицима у оквиру одређеног износа под условима и на начин наведен у овом налогу. Ово је општа дефиниција овог појма. Требало би детаљније размотрити како би се добила потпуна слика.

Основе

Када је у питању успостављање нових партнерстава између организација и предузећа, индивидуални предузетници и приватним лицима поставља се потпуно природно питање: како се не суочити са губитком новца приликом закључивања трансакције са непознатом фирмом и накнадним поравнањем са њом? Свако жели да осигура посао непоштених или бескрупулозних партнера, поготово када су у питању велике суме новца или доста времена. У овом случају, одговор је сасвим једноставан: можете користити акредитиве. Ово је погодан облик интеракције, али због своје сложености врло мало људи га користи. Купац банке који једном није био превише лијен да пажљиво проучи овај облик интеракције, почиње да га примењује и ретко га одбија. Дакле, акредитиви су облик плаћања, који подразумијева рад двију банака, док у потпуности не поштују раније уговорене уговоре, како од добављача производа, тако и из перспективе купца. Резултат је сигурност на обе стране.

Карактеристике

Акредитиви су најсигурнији облик међусобних поравнања између купаца. Може се дати пример када је употреба таквог облика међусобних нагодби омогућила свим учесницима да добију бенефиције. У совјетским временима, већина потрошача каустична сода пребачен у акредитивну форму интеракције са компанијом, која је у то време била на ивици банкрота. Иако је предузеће било на рубу банкрота, наставило је са својим активностима. Банка је приписана кредиту готовина он текући рачун под акредитивом тек након што је добављач доставио потребну документацију у складу са упутствима обвезника и закљученим уговорима. Достављена документа су детаљно проверена. Повјерење у странке дало је управо акредитив. Шта је то, једноставним језиком може се описати на следећи начин. Потрошачи добијају повјерење да ће се у одсуству пошиљке у право вријеме исплате вратити на своје рачуне, а творница која производи робу добива увјерење да сљедећи потрошач неће отићи без плаћања.

Како функционише?

Акредитиви су поравнања на папирним медијима, на основу којих банка, која поступа по налогу платиоца за отварање акредитива, преузима обавезу да изврши уплате у корист корисника када се доставе последњи документи који испуњавају услове закљученог уговора. банци о таквим исплатама.

Врсте акредитива

У случају коришћења овог облика међусобних насеља, веома је важно одабрати најпогоднији тип. Банке отварају све врсте акредитива у складу са упутствима обвезника, тако да је у нацрту уговора назначена одабрана врста. Сви постојећи обрасци прописани су уредбама Централне банке земље. У случају Руске Федерације, постоји одредба у којој се наводи могућност отварања сљедећих врста акредитива:

- покривени (депоновани);

- непокривен (зајамчен);

- ревоцабле;

- неопозив;

- потврђени (опозиви или неопозиви).

Свако од њих можете размотрити одвојено ради бољег разумевања њихове суштине.

- Покривени банковни акредитив је образац на који отварајућа банка преноси износ о трошку платиоца који је на располагању извршној финансијској институцији за читав период трајања уговора. Ова врста је најчешћа.

- Даље, могуће је узети у обзир и непокривени акредитив. Шта је то, једноставним језиком може се описати на следећи начин. Када банка-издавалац отвори акредитив, средства се не преносе, али банци која извршава одобрава се право повлачења средстава са кореспондентног рачуна који се води код њега, у договореном износу. Редослед којим се средства задужују са рачуна у банци издаватељу одређује се у зависности од постојећег међубанкарског споразума.

- Опозив акредитив је облик интеракције који банка издавалац може измијенити или поништити на основу писмене инструкције платитеља. Не захтева претходно одобрење примаоца средстава, а такође не наводи никакве банкарске околности за примаоца средстава у случају повлачења плаћања.

- Неопозив акредитив је такав уговор који се може поништити само од тренутка када извршна банка добије сагласност да промени услове од примаоца средстава. Делимично прихватање услова неопозивог акредитива није дозвољено.

- Потврђени акредитив је облик интеракције, у чијој реализацији се банка извршилац обавезује да плати износ наведен у њему, без обзира на пријем средстава банке. Редослед којим се врши потврда зависи од договора између банака.

Додатне сорте

У овом тренутку постоји неколико врста акредитива, који су различити од горе описаних.

Акредитив са црвеном клаузулом је уговор којим банка издавалац дозвољава банци која врши извршење да изврши авансно плаћање добављачу производа у износу који је специфично одређен пре него што се поднесу сви потребни документи, тј. услуга.

Постоји и таква форма као револвинг акредитив. Шта је то, једноставним језиком може се описати на следећи начин. Ријеч је о акредитиву, који се отвара на дијелу уплата од укупног износа закљученог уговора, који се аутоматски обнавља као уплата за сљедећу серију производа или пружених услуга. Отварање револвинг акредитива врши се уз једноличне испоруке које се временом продужавају како би се циклично смањио износ уговора.

Прималац средстава на један од ових начина има могућност да одбије да користи акредитив до истека рока, ако услови склопљеног уговора предвиђају могућност таквог одбијања. Поред тога, прихватање лица овлашћеног од стране платиоца може се регистровати под условима.

Израчуни акредитива

У уговорима се јасно наводи поступак и начин плаћања за пружање услуга и испоруку робе, обављање послова и других активности, као и начин плаћања. Када се ради о употреби акредитивног обрасца узајамних поравнања, у уговору се морају одразити одређени услови: наводе се називи банака са којима се одвија интеракција; Име корисника је регистровано; износ и врсту акредитива; начин обавештавања примаоца да је акредитив отворен; начин обавештавања платиоца о броју рачуна на који ће се средства депоновати; период ваљаности; услове плаћања и одговорност за неизвршење.

Често уговор садржи и друге услове који се односе на поступак плаћања. На пример, могу бити делимичне исплате. Плаћања се врше у безготовинском облику преношењем договореног износа акредитива на рачун корисника.

Важно је напоменути да за кршења која се могу извршити приликом извршења акредитивног обрасца узајамног поравнања, одговорност банака долази у потпуности у складу са важећом законском регулативом. Ако се то узме у обзир, онда се може разумјети да извршна банка неће прихватити преузете документе, који служе као доказ о испоруци робе, пружању услуга или обављању посла.

Поступак поравнања

Као што је раније описано, акредитив је погодан облик интеракције у многим ситуацијама. Шема поступка нема посебних потешкоћа. Израчуни на овај начин могу се вршити између правних лица, између физичких и правних лица.

Алгоритам израчунавања за примаоца

- Као облик плаћања према условима уговора треба укључити и акредитив.

- Након тога, потребно је да контактирате канцеларију банке у којој се сервисира ваша организација да попуните захтев за отварање акредитива. Банка мора добити копију уговора за испоруку робе или пружање одређених услуга.

- Након испоруке робе банци, потребно је доставити пакет докумената који то потврђују. За сваку трансакцију користи се сопствена листа докумената, која мора бити наведена у уговору склопљеном у тренутку отварања акредитива.

- Ако трансакција није извршена, а документи нису достављени банци након истека акредитива, онда се цијели износ враћа на рачун корисника.

Бенефитс

Користећи било који облик акредитива, можете добити читав низ предности, укључујући следеће. Смањење ризика је осигурано чињеницом да након достављања пакета пратеће документације банци, продавац ће примити средства без обзира на финансијско стање продавца. Услови поравнања могу се одредити независно. Стране у трансакцији имају право да промене услове акредитива или да га у потпуности одустану у случају обостране сагласности.

Међународна пракса

Међународни акредитиви представљају најцивилизованије услове плаћања, који се широко користе у калкулацијама на међународном нивоу. Говорећи са становишта заштите интереса укључених страна, такви услови интеракције могу се назвати идеалним. За међународна поравнања постоје одређена правила која треба размотрити. Дакле, шта су акредитиви, то је детаљно описано раније, и како они раде у случају међународних односа? Тренутно постоји списак јединствених правила, у којима су наведене све карактеристике процеса.

У систему међународних насеља најчешће користе само један облик - једноставан, покривен неопозив документарни кредит. Предности овог метода рачунања су описане раније, али у случају такве интеракције могу се идентификовати одређени недостаци.

Сложеност међународног поступка

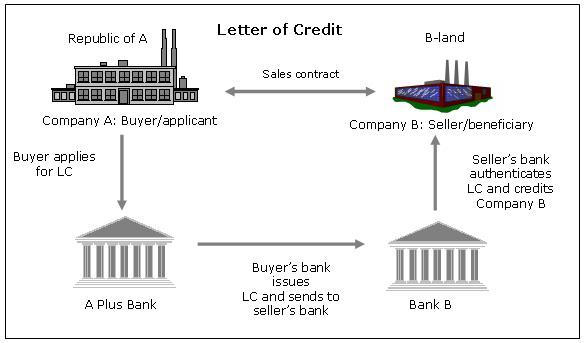

У таквој трансакцији постоје четири странке, а не двије, као у обичним насељима. Поред купца и добављача, укључена је и клијентова банка и банка добављача. То ће бити тешко схватити за почетничког учесника у спољно-економским активностима.

Захтеви за документе и рокове

Овакав облик плаћања је увијек захтјев за строгим придржавањем рокова, захтјевима документације, као и компликацијом поступка. При свакој промени услова испуњења обавеза од стране било које стране у трансакцији, увек је потребан документарац са потписима свих страна. Поред уговора између купаца и добављача, потребна је и додатна размјена докумената и између банака. Иако се сада све то ради електронски и догађа се одмах, потребно је време и контрола свих извршених процедура.

Л / Ц трошкови

Још један недостатак је трошак овог облика плаћања. Од тренутка отварања акредитива, средства купца се замрзавају на банковном рачуну, тако да се формира покриће акредитива или плаћања банкарске гаранције у случају непокривеног акредитива. Добављач који нема средстава за набавку материјала за производњу, постоји потреба за позајмљеним средствима, за одржавање којих купац такође плаћа. Банковне накнаде се наплаћују на све трансакције везане за акредитиве.

Афтерворд

Дакле, сада, када имате идеју о томе која су кредитна писма, можете одлучити да је то веома тешко, али када одлучите да прођете кроз цијели поступак корак по корак, схватит ћете да је овај облик плаћања прилично згодан и поуздан. Када бирате поуздану банку, већина посла ће бити обављена за вас. Када радите са страним партнерима, коришћење акредитива ће вам омогућити да се изјасните као специјалиста, што ће изазвати поштовање цијелој вашој компанији.