Апликација за прелазак на УСН: како писати

Захваљујући доласку тржишне економије у Русију, не само традиционална велика предузећа или државне институције, већ и многа микро предузећа и индивидуални предузетници појавили су се као привредни субјекти. Сви они су једнаки порески обвезници, односно имају исте обавезе према држави да плаћају пореске и непореске уплате.

Позадина специјалних режима

У стварности, постоји чињеница да велика рачуноводствена предузећа користе целокупне рачуноводствене услуге које пружају извештавање и обрачун обавезних плаћања, али мала предузећа и индивидуални предузетници не могу себи приуштити тај луксуз у складу са обимом својих активности. Сходно томе, за њих је држава увела низ посебних режима који омогућавају минимизирање трошкова рада пореског рачуноводства. Један од њих је поједностављени систем опорезивања (у дому је поједностављен систем) или поједностављени порески систем.

Општи концепт УСН-а

Поједностављени подразумијева двије опције за израчунавање пореске основице: или 6% од укупног износа свих примљених прихода у календарској години, или 15% од обрачунате разлике између примљених и неновчаних готовинских прихода и насталих трошкова. Да би се почео примјењивати поједностављени приступ из нове календарске године, потребне су двије точке:

- Придржавати се законских услова у погледу броја запослених и бруто прихода.

- Поднијети захтјев за прелазак на поједностављени порески систем.

Формс Формс

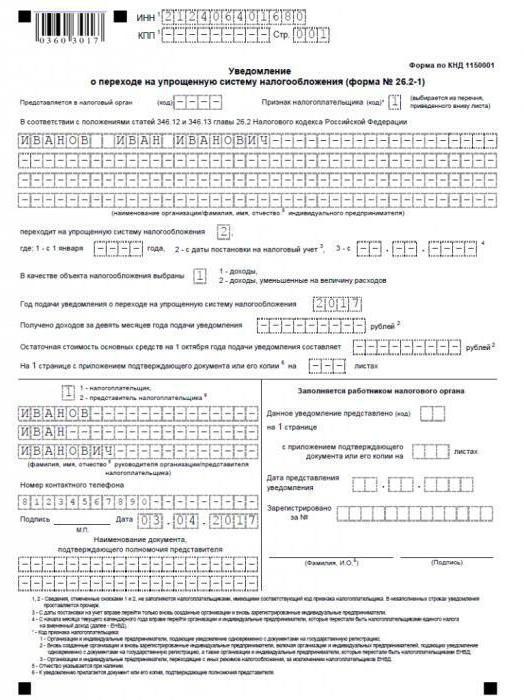

Захтев за прелазак на поједностављени порески систем (тачније, са становишта пореског бирократа, наравно, обавештење, а не изјава) је написан у посебно одобреном обрасцу бр. 26.2-1 (исти као и КНД 1150001) и обавезно садржи следеће детаље:

- Так Цоде.

- Име порезног обвезника.

- Датум преласка

- Приходи за претходна три квартала.

- Резидуална вредност свих средстава у билансу стања.

- Предмет опорезивања.

Када се пријављујете прелазак на УСН, ако се користи други посебан режим - замјена, важно је да се не заборави да се поднесе одговарајућа пријава паралелно, како би се порески орган укинуо као порески обвезник за ЕТИИ.

Када се пријавити

Када се подноси захтјев за прелазак на поједностављени порески систем? Законом прописани рок за новонастале организације је тридесетодневни (у ствари, мјесечни) период од тренутка када је дат датум пријема регистрационих докумената (датум документа) регистрације код пореске управе. А за већ постојећа предузећа? Захтјев за прелазак на поједностављени порески систем (приходи или приходи умањени за трошкове одабира за обрачун пореза, описани у наставку) мора се доставити инспекторату најкасније до посљедњег календарског дана у години који ће претходити транзицији.

Који мод је пожељнији?

У изјави о преласку на УСН, компанија мора обавијестити фискалне власти о начину на који би радије обрачунавала порез. Као што је горе поменуто, постоје два за поједностављење: приходи и приходи умањени за трошкове. Која је њихова разлика?

Обвезник који бира приход за потребе обрачуна фискалних плаћања као пореску основицу, извјештава о свим приходима примљеним током календарске године, који су извори прихода. Пажња! Накнада раније насталих трошкова (на примјер, исплата давања на боловању без примања новца из социјалног осигурања) не односи се на такве приходе. Затим, израчунавањем износа пореза утврђује се по стопи од 6%. Може се смањити строго утврђеним државним кругом трошкова (пренос премија осигурања, исплата истих три дана на боловању, коју послодавац мора платити о свом трошку и пренос доприноса у добровољно осигурање на инвалидност радника под одређеним условима). Али смањити израчунати износ је могуће само за пола! Важно је не заборавити на ову малу нијансу.

Приликом избора начина обрачуна пореза на основу прихода умањених за настале трошкове, износ пореза неће бити 6%, већ 15%. Исте ставке узимају се као ставке расхода као код утврђивања опорезиве добити.

Оно што је профитабилније може ријешити само сам платитељ, који детаљно зна све нијансе његове активности. Избор је ваш.

Да ли је могуће "одлетјети" из специјалног режима?

Избор употребе поједностављених сервиса као главног метода односа са фискалним тијелима није статичан: можете сигурно изгубити право да га користите уз озбиљан финансијски успјех предузећа. Да не би пропустили овај тренутак, потребно је стално пратити износ примљених прихода и број запослених.

Ако компанија обично не заборавља на број запослених, будући да је исти стабилан састав особља карактеристичан за стабилне оперативне структуре, активно повећање прихода обично води ка стању еуфорије. Као резултат тога, можете глатко прескочити пикантни тренутак када приходи достигну критичну тачку, преко које је поједностављени приступ (барем један, бар други) строго забрањен. За 2018. годину, овај благословљени износ, према Министарству финансија, биће 150 милиона рубаља.

Такође је важно пратити остатак вредности имовине у власништву организације: ако, приликом куповине нове опреме, њена укупна вредност заједно са старом, пређе 150 милиона рубаља, онда ће се изгубити и право на поједностављени систем плаћања.

Ако се у току привредне активности јави један од ових фактора, онда треба поднијети одговарајућу пријаву Вашем пореском органу и направити прелаз на општеприхваћени порески систем.