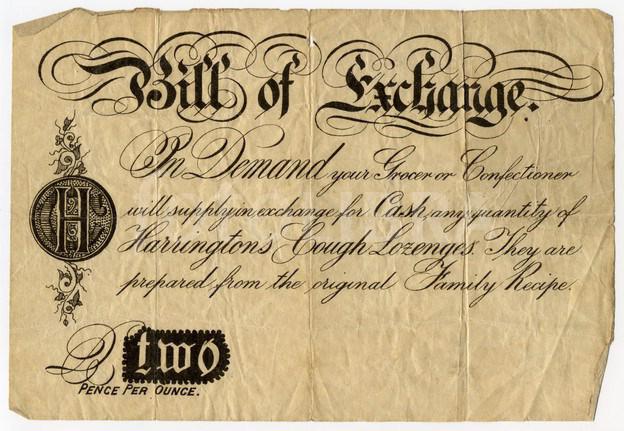

Врсте рачуна. Рачун је једноставан. Обрачуни по мјеницама

Поравнање између предузећа може бити у готовини, банковни трансфер и уз помоћ дужничких хартија од вредности - рачуна. Он потврђује новчани дуг организације према повериоцу, чија се права могу пренети на треће лице без сагласности „издаваоца“. Затим ће се детаљно размотрити појам и врсте задужница.

Дефиниција

Закон је први у робном свету Централне банке. Долази из дуга. У савременом свету се рјеђе користи од дионица и обвезница. Њихова сличност лежи у чињеници да су све ове хартије од вредности засноване на кредитном капиталу. Главне разлике од обвезница:

- рачун - није проблемски папир;

- све издате обвезнице подлијежу државној регистрацији;

- рачун платног промета;

- обвезнице се продају по уговору;

- рачун нема електронски образац.

Предности коришћења рачуна:

- додатна гаранција правовременог враћања новца, регистрација трансакције не захтева предујмове, повећава степен поверења уговорних страна, убрзава промет новчане масе;

- како се може продати и купити рачун Централне банке, дати зајам;

- Закон промовише развој комерцијални кредит.

Карактеристике хартија од вредности:

- састављен у апстрактном облику;

- неспорно - зајмопримац не може се противити својој дужности да отплати дуг;

- може се користити као средство плаћања;

- странке имају солидарну одговорност.

Са развојем тржишне економије, популарност рачуна се повећава. За то постоји неколико разлога:

- рачун - Централна банка, која помаже у брзом рјешавању сложених финансијских проблема;

- КБ и велика предузећа већ имају искуства у изради таквих калкулација.

Врсте рачуна

Соло - обавеза дужника да отплати дуг повериоцу у износу наведеном у документу. Неплаћени рачун издаје купац, који у вријеме испоруке нема довољно новца за плаћање добављачу. Овај уговорни рачун се обавезује да отплати дуг након одређеног времена.

Мјеница (нацрт) је безувјетна наредба издавача да повјериоцу врати износ наведен у документу трећем лицу. Из назива произилази да се дуг "преноси" са једне стране на другу.

Ово су два најчешћа. Постоје и друге врсте рачуна:

- Трезор: издат да надокнади дефицит државног буџета.

- Пријатељски: издаје га кредитно способно предузеће другој, која је у финансијским потешкоћама, како би задња добила новац. Ако партнер напише и рачун, онда ће то већ бити назван шалтер.

- Комерцијални: написан на основу трансакција продаје кредита.

- Финансијски: основни кредит, који се издаје једној организацији од стране другог за слободна средства.

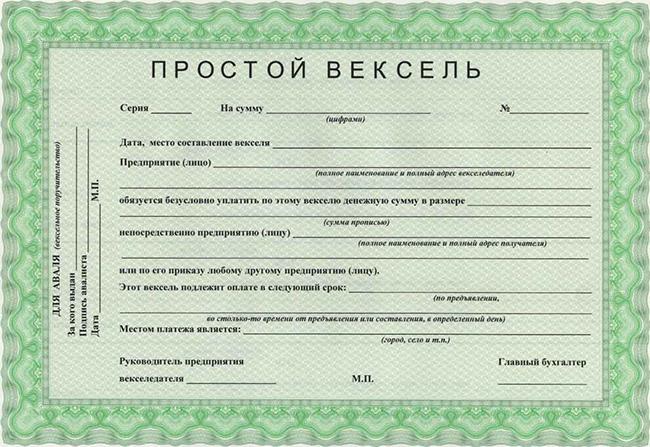

Детаљи

- Име.

- Износ дуга у бројкама и ријечима.

- Услови плаћања.

- Име и адреса зајмодавца.

- Место и датум састављања.

- Потпис дужника.

У нацрту постоје додатне појединости:

- безусловни захтјев за отплатом дуга;

- име и локацију платиоца.

Износ

Назначено бројевима и ријечима. Ако се подаци не подударају, онда се износ сматра исправним ријечима. Ако их има више, онда се узима у обзир и најмања. Није дозвољено разврставање износа и времена. Задужница је једноставна обавеза плаћања новца без навођења разлога за њихов пријем. Према томе, ако је купац то написао пре него што је примио робу, онда је он одговоран, јер већ има дужност, а још није добио имовину.

Рачун за камате може укључивати накнаду за чекање на поврат. Накнада може бити одмах укључена у износ, или ће бити назначена одвојено. Стопа је назначена само ако је колона "терм" постављена на "након презентације". У другим случајевима, дужник враћа новац без узимања у обзир накнаде за коришћење.

Име и адреса платиоца

Документ мора садржати платитеља. Ако је правно лице, онда се у документу наводи пуно име и адреса државне регистрације. Ако је физичко лице - име, подаци о пасошу, мјесто пребивалишта. У солу, исплатилац и произвођач су једна особа, ау рачуну се разликују. Дакле, ово друго одређује додатни захтев - безусловну обавезу враћања дуга. Мјеница, чији је узорак приказан горе, повјерилац издаје свом дужнику да врати новац приматељу. Овај захтев је састављен у документу са фразом "Плати (назив предузећа) или по његовом налогу."

Тиминг

- "По презентацији" у року од 1 године од дана припреме. Други услови се могу навести, на пример, "... након презентације, али не раније од 1. априла ... године." Ако рокови нису испуњени, документ губи снагу.

- "Кроз ... после презентације." Датум се фиксира ознаком на предњој страни.

- "Кроз ... после компилације."

- Цлеар дате.

Ако тачан датум није наведен, рачун се откупљује током године по представљању. Али документ мора да садржи датум компилације.

Остали детаљи

Ако место плаћања није назначено, онда се као таква сматра адреса платиоца. Мјеница је неважећа ако садржи неколико адреса или их уопће нема. Документ не мора бити издат на адреси државне регистрације (мјеста пребивалишта) платитеља.

Потпис се ставља у доњи десни угао ријечима. Ако је документ издат од стране правног лица, онда мора постојати печат и два потписа: директор, главни рачуновођа. Без њих, прорачуни задужницама се сматрају неважећим.

Прихватање нацрта

То је сагласност дужника у односу на произвођача да врати новац. Пошто је документ написан од стране зајмодавца, дужник му мора дати свој пристанак. У супротном, пренос закона је немогућ. Најчешће се ово питање унапријед договара телефоном.

Прихват документа може бити додатно потврђен од стране авала - гаранција плаћања од стране банке или другог лица које није везано за дуг. Пише се на предњој страни или на апликацији (аллонге). Авалиста и његов дужник медвјед солидарна одговорност. Потреба за овом операцијом настаје ако поверилац не вјерује дужнику и захтијева да пружи додатне гаранције у особи организације треће стране. Све врсте мјеница могу се авализирати - у цијелости или дјелимично.

Екцханге

Пренос рачуна врши се путем индосамента - уписа на Централну банку, што значи безусловно наређење власника да сва права пренесе на новог власника. Дужник на полеђини или на алонжи пише "Платите у корист".

- Корисник је корисник.

- Жирант је особа која преноси рачун.

Делимично уступање права на рачуну није дозвољено. Сам индосант потписује натпис о трансферу, који се затим запечати. Он је одговоран за плаћање рачуна, ако се у документу не наводи клаузула "без промета на мени". Али онда је индосант искључен из обавезаних лица. Корисник може да спречи даље пребацивање менице тако што ће у текст укључити речи „није на налогу“.

Врсте индосамента:

- номинални - са именом, потписом и печатом;

- бланко-новчаник (корисник може сам уписати податке о новом носиоцу);

- прикупљање је пренос рачуна у корист банке (изгледа као „за наплату“) и омогућава финансијској организацији да преда документ за прихватање или плаћање;

- хипотека - додатна гаранција за отплату кредита (уз клаузулу: “валута као колатерал”).

Цесија је упис Централне банке о преносу власништва над њом.

Карактеристике овог трансфера:

- уступање - билатерални споразум;

- уз одобрење, корисник је одговоран за имовинска права и њихово остваривање;

- Цесија је персонализовани трансфер који се може издати не само купопродајним уговором, већ и натписом.

Рачуноводствени рачуни

Ово је куповина менице од стране финансијске институције путем одобрења пре датума доспећа. У замјену, власник ће примити накнаду умањену за камате за пријевремену отплату. Израчунава се по формули:

Д = Н × м × п / 100% × 365,

- Д - попуст;

- Н - номинална вриједност Централне банке;

- т - вријеме до доспијећа, у данима;

- П - обрачунски%.

Таква шема се користи ако је носиоцу хитно потребан новац, а исплата још није стигла. Рано искупи Централна банка може само банку. За финансијску институцију, обрачунавање мјеница је једнако одобравању зајма по фиксној камати. Када Централна банка буде представљена платитељу, износ ће укључивати камату на кориштење новца. Редисконт је операција препродаје од стране финансијске институције Централној банци ако она има потребу за додатним средствима.

Поврат новца

Прорачуни задужницама врше се по следећем алгоритму:

- Централна банка се доставља на плаћање по мјесту пребивалишта или мјесту плаћања платитеља на вријеме. Одбројавање почиње од дана након издавања.

- Зајмопримац мора одмах вратити новац. Кашњење је дозвољено само у ретким случајевима.

- Прерано књижење рачуна могуће је само у банци. Зајмопримац није дужан да врати средства унапријед.

- Ако се плаћање менице врши у деловима, онда се на предњој страни документа прави одговарајући знак. Носилац рачуна не може одбити да прими само дио износа.

Схема циркулације Билл-а

- Добављач испоручује робу купцу.

- Дужник прихвата рачун и преноси га другој страни.

- Добављач продаје налог за плаћање банци трговца.

- Финансијска институција плаћа новац.

- Купац добија рачун благовремено.

- Банка враћа новац.

Проблеми са третманом:

- морате добро познавати учеснике процеса;

- поступак прикупљања средстава није регулисан законом;

- Најпрофитабилније су задужнице великих емитената.

Протест закона је нотаризовано одбијање плаћања. Према садашњем закону, ова операција се може обавити само наредног дана након истека датума плаћања, али не касније од 12 сати. Корисник на време није платио рачун мора доставити нотарском уреду са следећим инвентаром:

- детаљно име и адресу произвођача;

- рок и износ плаћања;

- податке о свим индосантима, њиховим адресама;

- разлог за протест.

На дан пријема рачуна, нотарска служба је доставља платитељу уз обавезу да врати новац. Ако дужник врати дуг, онда за узврат добија рачун, чији је узорак приказан горе. Ако дужник одбије да врати новац, нотарска служба саставља одговарајући акт, који се уписује у посебан регистар, и бележи Централну банку: “протестовао”, датум, потпис, жиг.

Питања циркулације

- Несавршеност регулаторног оквира, ниједна процедура закона нема јасну законску регулативу.

- Са порастом промета смањује се прилив "живог" новца, деформишу се финансијски токови.

- Недостатак контроле над активностима учесника на тржишту.

- Низак ниво ликвидности корпоративних записа.

- У руској пракси постоји много случајева неправилне употребе ове Централне банке, али примери оперативног наплате дугова не

- У кризи ћете морати да платите рачун не новцем, већ робом.

- Веома често, повериоци одбијају да прихвате ове хартије од вредности за поравнање.

Банке Руске Федерације су у 2014. години привукле рачуне у укупном износу од 1.130 трилиона рубаља. руб. Учешће краткорочних хартија од вредности - 51,1%, више од 1 године - 46,9%. Нај ~ е {} е се пла} ају рубље - 640 милијарди рубаља, рје | е нов ~ анице - 421,3 милијарде рубаља. Удио хартија од вриједности које су банке издале смањио се за 4 процентна поена и износио је 3,3% у структури привлачених средстава.

У Украјини, за разлику од Русије, ове хартије од вредности могу користити само правна лица за поравнање са добављачима робе за услуге. Иако је регулаторни оквир који регулише промет рачуна на тржишту прилично широк, потребно га је побољшати. Штавише, влада сматра ову Централну банку једним од начина за вођење међусобних поравнања између предузећа.

Сажетак

Потврда о дугу се може користити као инструмент плаћања, при чему се зајмопримац обавезује да плати зајмодавцу одређени износ на вријеме. На домаћем тржишту круже сљедеће врсте мјеница: једноставне и преносиве. Прва је написана од стране платиоца свом повериоцу. Други прима дужника и дужан је да врати новац за робу трећој страни. Рачуноводствени рачуни - поврат средстава Централној банци. Носилац може примати накнаду директно од платиоца или банке.